この記事は約 6 分で読めます

- 投稿 更新

- 仕事

この記事の最終更新日は 2019年3月8日 です。現在は状況が異なる場合がありますので予めご了承ください

これは単なる備忘録です。

忘れないように記事にして保存しています(^.^)

関係ないと思ったら読まないでくださいね、時間の無駄ですので。

もしあなたが個人事業主で自分で確定申告までこなしている状態なら、きっといつか為になるかもしれないので読んでいても損はないです。

自営業で頑張って仕事すると年間売上1000万円って超えてくると思います。

売上1000万円超えると消費税を2年後に払わないとダメになります。

以前は1000万円じゃなくて3000万円だったようで、その時は自営業で売上3000万円で該当する人って少なかったと思います。だから消費税なんて無縁のことだったでしょう。

これが現在は1000万円だから、ちょっと頑張れば一線を超えちゃうんですよね。

ちなみにいつから1000万円超えに変更になったのかというと・・・

消費税法改正により、平成17年分から、前々年の売上高(課税売上高)が1,000万円を超えている方は、消費税の課税事業者となります

国税庁HPより

平成17年からなんですね・・・12年前か。

まったくもって迷惑な法律改正ですけど、そんなこと言っててもしょうがない。

払うしかないですから。

ちなみに平成28年度の売り上げが1000万円超えたら平成30年度分の確定申告(つまり平成31年の2月提出)の時の売上に対して消費税8%払うことになります。

この記事を書いている時点では8%ですが今後は消費税10%になっているかもね( ;∀;)

で、例えば平成30年度分の売上が仮に1000万円に届かなくて500万円だったとしても、その500万円に対して消費税を支払うことになります。売上1000万に届かなくても払わなければならないということです。

この1000万円超えて2年後に消費税を払わなければならない人を『課税事業者』、1000万円以下で消費税を納める必要がない人を『免税事業者』と呼びます。

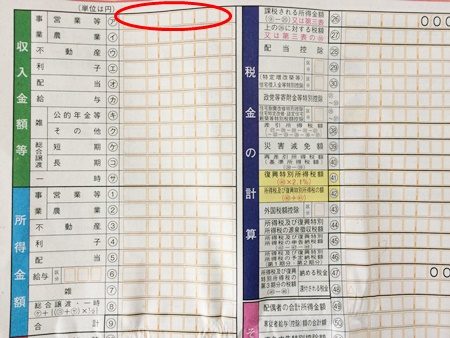

確定申告で売上1000万円というのは、どの部分かというと確定申告用紙第一表の赤丸部分です。

売上1000万円超えたら速やかに税務署に『消費税課税事業者届出書』を提出することになっています。

ズラーっと放置していると税務署から警告書が届きますよ。

僕は前に警告書が届いた時があります。忘れていたというか1000万円超えたら税務署から用紙が送られてきて、それから提出するものだと思っていたので出してませんでした(-_-;)

開業したら2年間は課税事業者にはならない?

開業したら2年間は消費税とは無縁だと思ってました。

払う必要がないと…

確かに開業して2年間は消費税を払わなくてもいいです。

例えば平成28年度から開業して個人事業主になって、28年度の売上が1000万円超えたとしたら、30年度分(31年度3月確定申告)の売上に対して消費税を払うことになります。

だから2年間は消費税を払うことはないけれども、課税事業者にはなるわけです。だから1000万円を超えたら『消費税課税事業者届出書』を税務署に届けないとダメです。

ここら辺が勘違いしやすいですよね(-_-;)

ややこしい。。

簡易課税制度を利用しよう!

課税事業者になったら計算が楽な『消費税簡易課税制度選択届出書』を一緒に届けましょう。

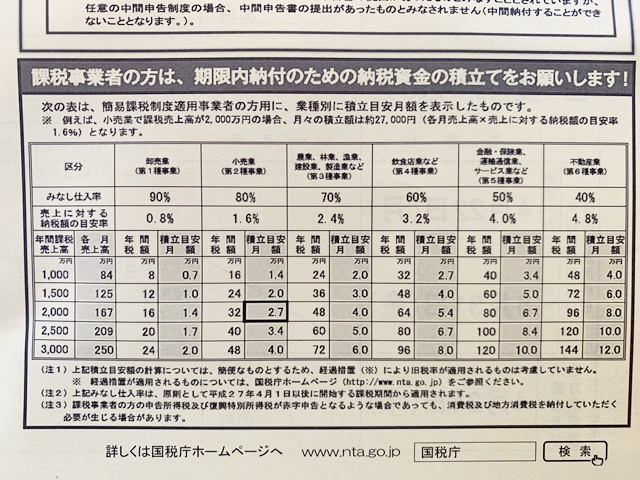

『みなし仕入れ率』で計算できるので非常に楽です。

僕の仕事は第5分類に値するのでみなし仕入れを適用して50%の仕入れとざっくりと計算されます。

「売上に対する納税額の目安は4%です」

どういうことかというと…

課税対象年の売上1000万円だったら消費税はだいたい40万円。

平成28年度の売上が1000万超えて30年度の売上が500万円だったら、消費税は約20万円支払うことになりそうかな…という感じにイメージしていた方がいいということです。

消費税が8%だから1000万円に対して80万円払うといういことではないので安心してください。ココ勘違いするんですよね。

参考までに画像を載せておきます。

このように売上1,000万円を1円でも超えたら2年後の確定申告では所得税のほかに消費税も払わないといけなくなるので、その分をコツコツ貯金しておくべきです。

この「みなし仕入れ」を適用できるのは簡易課税制度選択届出書を提出した人だけですよ?出してない人はまともに計算しないとダメです。

上手に稼げたと思える目安

「今年は上手に稼げたなぁ~」と感じるときがあります。

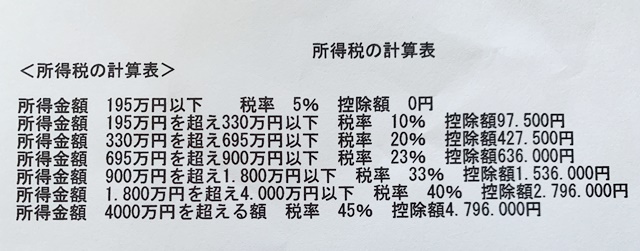

どんなときかというと、売上ギリギリ1,000万円超えないで課税所得金額が330万円以下で所得税10%以下だった時です。支払う所得税は97,500円。

これも参考までに画像を載せておきます。

消費税を払わないようにギリギリ1,000万円まで稼いで、たっぷり控除して課税所得金額を下げて所得税を安く払う。これが一番懐がホクホクすると個人的に思っています。

この状態に偶然なった時に一番お金に余裕があった感じがしました。

「そんなこと考えないでガンガンに稼げばいいじゃん!」

といわれそうですが、ガンガンに天井を設定しないで稼いだこともありますが、上を見たらきりがないことがわかりました。ガンガンに稼ぐとその分高い税金を払うことになります。当たり前ですが(*´з`)

そうなると、高い税金を払うために来年も一生懸命に稼がないとダメになるんです。

税金対策のために株式会社設立して法人にしたこともありますが、税金を払うために働くようなイメージになってしまい、僕は個人事業に戻しました。

自由になりたくて個人事業になったのに、法律でがんじがらめにされる法人になって税金対策??の意味が分かりませんでした。

消費税を払わないようにリミットまでたくさん稼いで、消費税を払わない、所得税を安く支払うことができれば、一番懐が潤うと今も思っています。

まぁ世間体を気にして法人成りしてみればわかります。

極端な話をすると、僕は節税対策のために法人成りするよりも、個人事業でそれなりの所得税を払っていた方が幸せだなと思います。家族との時間を大切にしたいのです。

妻がパート、配偶者控除できる?

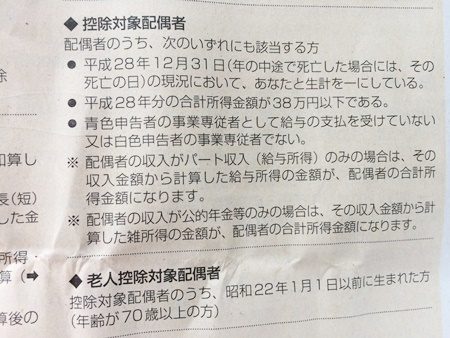

カミさんがパートをしていて収入がある場合、配偶者控除38万円とみなしていいのか?

ってことなんだけど、この辺もちょっと勘違いしそうなところです。

ご覧のように確定申告の説明書には『合計所得額が38万円以下である』

って書いてあります。

合計所得額が38万円?うちの女房はパートで年収100万円はもらっているはずだから、配偶者控除ではなくなるかもな…

なんて思う人もいますよね?(僕がそうです)

よく、103万円の壁なんて言いますが、何のことかと調べてみたら国税庁のHPにこのように書かれてました。

[平成28年4月1日現在法令等]配偶者の収入がパート収入だけの場合、所得税に関して次の3つのことが問題になります。

1 配偶者本人の所得税の問題 パートにより得る収入は、通常給与所得となります。給与所得の金額は、年収から給与所得控除額を差し引いた残額です。給与所得控除額は最低65万円ですから、パートの収入金額が103万円以下(65万円プラス所得税の基礎控除額38万円)で、ほかに所得がなければ所得税はかかりません。

2 配偶者控除の問題 配偶者の合計所得額が38万円以下であれば、納税者本人は、所得税の配偶者控除を受けることができます。つまり、配偶者の収入がパート収入だけの場合、その収入が103万円以下であれば給与所得控除額の65万円を差し引くと所得金額は38万円以下となり、配偶者控除が受けられるということになります。国税庁HPより抜粋

要は妻のパート年収が103万円以下であれば、給与所得控除額65万円が適用になるので103-65=38万円となるので配偶者控除となります。

パート年収が103万円を超えても『配偶者特別控除』対象になるので、若干ですけど控除にできるようです。

ただ、やっぱりパートの妻は103万円を超えないようにうまく調整して働いたほうが今はいいようです。

その後、制度が変わるかもしれないですが、今のところはそうです。